今回は積み立てNISAについてです。

※今回も動画からキャプチャした画像がいくつかあるため、

画質についてはあらかじめご了承ください。

Contents

積み立てNISAとは?

NISAとは「少額投資非課税制度」のことで、

イギリスのISA(Individual Savings Account)を参考に導入され、

NIPPONの頭文字「N」をとってNISAと名付けられました。

・対象者は20歳以上

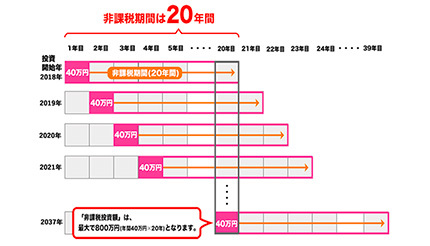

・非課税制度は20年間

・非課税枠は年間40万円

・月の積立額は100円~

iDeCoは自分の老後のために行うもの、というものですが、NISAはただの投資です。

それを気軽に始められるようなものにするために生まれたのが

積み立てNISAだと思ってください。

そのため、投資は通常100万円単位などが多いですが、

それが100円から始められるというとっつき易さが狙いの案件です。

積み立てNISAのメリットは?

メリットは3つあります。

①運用益が非課税

②途中で引き出しが可能

③厳選された投資信託商品

それでは解説していきましょう。

運用益が非課税

年間40万円まで、つまり月間3万3000円まで非課税となります。

その非課税期間は20年です。

仕組みは以下の図になります。

2018年に40万円分積み立てた場合、20年後の2038年にはその分が非課税のNISA口座から

課税対象の普通口座に移動します。

さらに2019年に40万円積み立てた分は2039年に課税対象になる。。と言った具合です。

必勝法はあるの?

よくYouTubeなどに積み立てNISAの必勝法として「途中でやめないこと」ということがありますが、

やめなさすぎてほったらかし、というのもよくないのも知っておきましょう。

また当然ですが、色々な会社にお金を投げることになります。

例えば、A会社からの配当が20%、B会社からの配当が10%、C会社からの配当が2%

それを平均化してプラスになりましたね、となればいいですが、ここで大事な考え方が出てきます。

それが「リバランス」です。

これを随時しておかないと、ポートフォリオがよくない形になってしまいます。

リバランスとは

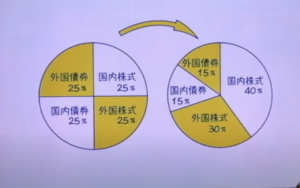

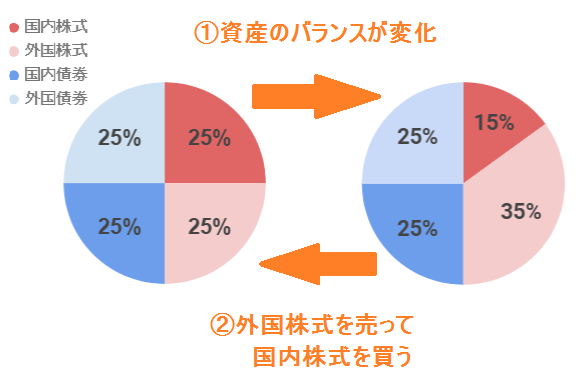

上図のように、最初は国内株式、外国株式、国内債券、外国債券で25%ずつという

綺麗な形の収益だったとします。

次の年に形が右側のように変化したとします。

このバランスをまた左側の綺麗な形に戻すことをリバランスと言います。

なぜリバランスする必要がある?

実際にこの利率のバランスというのは自分自身のライフスタイルに合わせて変える必要があります。

自分の目指すライフスタイルや、

残したい資産額により投資額や利回りをキープするための利率を考え、

ポートフォリオバランスを考える必要があります。

バランスが悪くなってしまうと、たまたまうまく行っているもの(上図で言うと国内株式)が

リスクが高い商品だった場合、

『自分としてはローリスクでコツコツいきたいのに

形としてはハイリスクハイリターンな投資をしてしまっている』

と言う事態にもなります。

スイッチング

リバランスにも2つ方法があります。

簡単に言うと、バランスが大きくなってしまった部分を売却し、

小さくなってしまったところに補填する、と言う方法です。

トータル金額は変わりませんが、

これを行うことでバランスを綺麗にすることができます。

通常の投資信託でよく行う手法ではありますが、

これは積み立てNISAの場合は落とし穴があります。

それが、「一度売却すると非課税ではなくなる」

と言うことです。

つまりスイッチングをしてしまうとその瞬間積み立てNISAのメリットである

「運用益が非課税」がなくなってしまいます。

配分変更

リバランスのもう一つの手法がこの配分変更です。

こちらが積み立てNISAに向いている方法です。

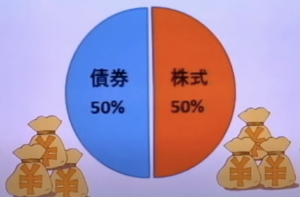

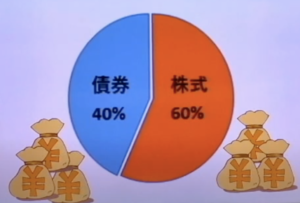

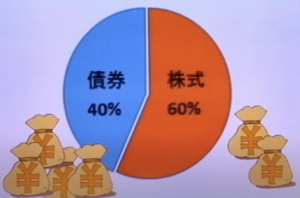

例えばこのように再建と株式が半々になるようにお金を投資していたとしましょう。

こちらが1年後、株式の方が運用が良くなったため比率が変わり、上図のようになったとします。

配分変更とは、投資する金額の割合を変えることを言います。

今回の場合だと、債券の方に多くお金を回し、

株式の方を少なめにするように配分を変えることで、

当初の半々の割合に戻そうとする手法です。

ここで難しくなってくるのが、

「結局のところ、どの商品が良いか悪いか」と言うことです。

利回りもそうですが、リバランスを考えるときに重要になってくるからです。

YouTubeやブログなどでも色々な人が配信してますが、

素人が正しい情報かどうか判別することは難しいと言えます。

おすすめの情報源は?

筆者のおすすめの情報源は「Twitter」です。

「Twitterの方がやばそう」と思われるかもしれませんが、

TwitterはYouTubeと違い顔出ししている人が少なく、自分の投げている商品の上がり下がりを

赤裸々に書いてる一般ユーザーが非常に多いため、リアルな情報が多いのが特徴です。

YouTubeはよく見せるためにいいことばかり言いますが、

Twitterはつぶやき感覚で行えるため、

「◯◯に入れたのに下がった」や、「▲▲に入れたけど思った以上に上がらないまま1年経った」

などの失敗談のようなリアルな情報が多く転がっています。

結局、積み立てNISAはやるべき?

結論、やるべきではないと筆者は思います。

理由としては上述の通り、一年に一回、もしくは数年に一度はリバランスをする必要がありますが、

その度に「どの商品がいいか」と言うことを情報源から自分で検討する必要があります。

銀行は積み立てNISAや手堅い金融商品をオススメをしてはきますが、

リバランスやスイッチングは行いません。

そのため、「積み立てNISAはほったらかしにして大丈夫」と言うのは大きな間違いで、

「ほったらかしにすると思っていた形にならない可能性が高い」と言うのが所見です。

老後のお金の足しにしようと思って始めたのに元本割れしていて無意味になっていたり、

毎月、大きな金額を投げていたのに思った以上に伸びずただの貯金と化していたり、

と言った事態が起こりえます。

なので、もしされるのであればリバランスやスイッチングなども全てファンドマネージャーが

行ってくれるような金融商品にお金を投げることの方が良いのではないでしょうか。

まとめ

前回のiDeCoから続き今回の積み立てNISAですが、

結論はどっちもやるべきではない、と言うのが筆者の所感です。

iDeCoについてはロック期間が長期すぎるため、あてにするのは危険です。

積み立てNISAについては毎月100円からでもできるため、

自分の勉強のためになどの理由で少額を投げてみる、と言う方や、

すでに老後を迎えているので趣味として行い、リバランスを自分でやって利益を生み出したい!

と言う方にはありかもしれません。